O Certificado de Depósito Bancário (CDB) consiste em um título privado emitido pelos bancos com o objetivo de arrecadar dinheiro. Em outras palavras, você empresta dinheiro para o banco realizar suas atividades financeiras e recebe uma remuneração do valor investido acrescido da taxa de juros do período acordado com a instituição.

Este tipo de rendimento é assegurado pelo Fundo Garantidor de Créditos (FGC), assim como a poupança, ou seja, caso o banco vá à falência, você tem assegurado o saque de até R$ 250 mil do seu valor (por CPF e por instituição). Com isso, o risco de crédito é garantido por este órgão por conjunto de depósitos e investimentos em cada instituição ou conglomerado financeiro, limitado ao teto de R$ 1 milhão, por um período a cada 4 anos. Por isso, o CDB é um dos investimentos mais seguros do mercado.

Há três possibilidades de realizar um investimento em CDB: pré-fixado, pós-fixado e híbrido. A diferença entre eles é principalmente em relação à rentabilidade:

Pré-fixado: nesta opção você têm perspectivas do seu retorno de investimento desde o começo, pois a taxa de juros é definida no momento da aplicação. Assim, você sabe quanto será sua rentabilidade até a data de vencimento estipulada.

Pós-fixado: o mais utilizado pelos investidores, o CDB pós-fixado varia de acordo com as variações dos indexadores econômicos, geralmente o CDI (Certificado de Depósito Interbancário). Nestes casos, é interessante achar um CDI que esteja acima dos 100%

Híbrido: o investimento híbrido é quando parte do valor fica em pré-fixado e pós-fixado. Este, geralmente, utiliza o indicador IPCA (Índice de Preços para o Consumidor Amplo), utilizado para medir o índice de inflação do país.

Os investimentos em CDB são bem variados dependendo da corretora ou banco que você escolha. É interessante analisar a data de vencimento e se planejar financeiramente para evitar a retirada do investimento e aproveitar a rentabilidade do período total. Cada instituição financeira vai decidir o tempo de vencimento, tipo de valorização e investimento mínimo, mas é comum que as melhores taxas estejam atreladas a períodos maiores de investimento.

Outro ponto importante do CDB é a tributação do Imposto de Renda (IR) cobrado. Quanto maior tempo de aplicação, menor alíquota, ou seja, tabela regressiva:

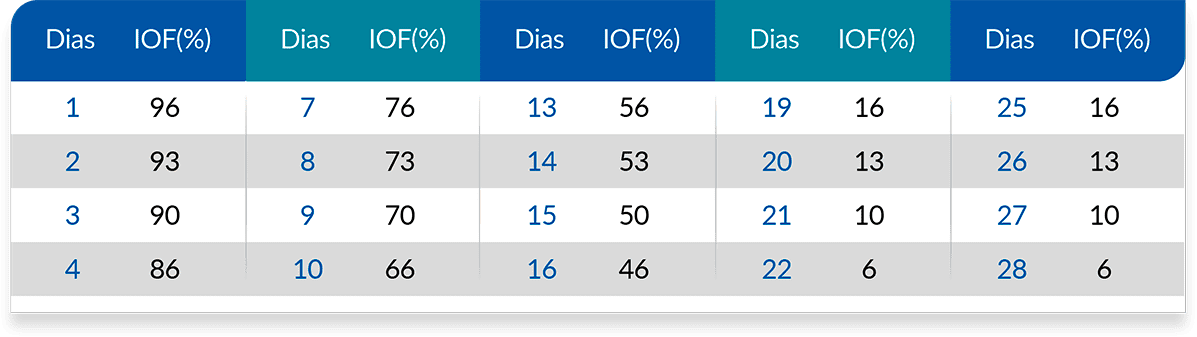

Há também a cobrança de IOF para casos de retirada em menos de 30 dias, sendo:

Há também a cobrança de IOF para casos de retirada em menos de 30 dias, sendo:

Além dessas taxas, alguns bancos cobram taxas administrativas, mas cabe a você analisar os prós e contras de cada instituição e observar qual será o seu rendimento final em cada situação. Inclusive, você pode analisar isso em uma ferramenta gratuita do Banco Central, a Calculadora do Cidadão.

A liquidez nada mais é que a facilidade que um ativo é convertido em dinheiro. Quanto mais rápida é a conversão, mais “líquida” será. Todo investimento possui um ciclo de vida, e a liquidez refere-se a quando você pode sacar o seu capital.

Esse prazo de vencimento de cada investimento varia de instituição para instituição. As opções de liquidez diária permitem que você retire seu investimento a qualquer momento, por exemplo. Em outros casos, você só pode retirar no vencimento.

Caso você não planeje realizar o saque do investimento antes da data de vencimento, considere os títulos sem liquidez que possuem rendimentos maiores e são adequados para planejamentos de longo prazo.

Viu como é simples? Agora que você já tem todas as informações, é só abrir a sua conta na corretora ou banco de sua preferência e colher os frutos do seu investimento.

A BPD Investimentos possui soluções de CDB pré-fixado, pós-fixado e híbrido a partir de R$ 100 e com prazos variados. Caso queira saber mais, veja os planos agora mesmo.

Lorem ipsum dolor sit amet![]()

O orçamento familiar é uma ferramenta financeira que permite às famílias controlarem seus gastos e economizar dinheiro. Com um orçamento é possível equilibrar as receitas e as despesas mensais, evitando […]

O CDI é uma das siglas mais famosas e importantes do mercado financeiro, principalmente para quem investe em renda fixa. Por isso, é necessário entender o que essa sigla significa, […]

Se tornar estável financeiramente é algo que muitas pessoas desejam alcançar. Para conseguir chegar lá, é preciso tomar diversos cuidados para garantir uma boa saúde financeira. Gastos excessivos e desnecessários […]